Der Artikel erklärt, was es mit der Leistungsdynamik in der Berufsunfähigkeitsversicherung auf sich hat – und warum sie oft unterschätzt wird. Wer berufsunfähig wird, bekommt eine monatliche Rente. Doch ohne Dynamik bleibt diese Summe über Jahrzehnte gleich – während die Lebenshaltungskosten durch Inflation steigen. Die Folge: Die ursprünglich ausreichende BU-Rente verliert Jahr für Jahr an Kaufkraft. Die Leistungsdynamik sorgt dafür, dass die Rente im Leistungsfall jährlich steigt – meist um einen vorher festgelegten Prozentsatz. Das kostet im Vertrag nur wenig mehr, bewirkt langfristig aber eine deutlich bessere finanzielle Absicherung. Der Artikel rät daher, diesen Punkt nicht leichtfertig wegzulassen – und zeigt anhand von Beispielen, wie stark die Unterschiede später ausfallen können.

„Beim Abschluss einer Berufsunfähigkeitsversicherung musst du zwingend auf eine Leistungsdynamik achten“ ist eine häufig verwendete Empfehlung.

Oft empfohlen, selten hinterfragt

Was die Leistungsdynamik wirklich bringt – und was sie kostet

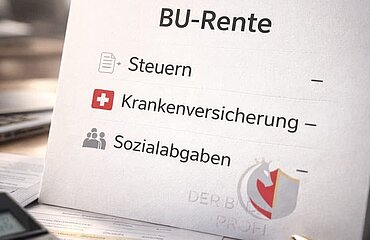

Die Berufsunfähigkeitsversicherung kennt zwei Arten von Dynamik: die Beitragsdynamik und die Leistungsdynamik. Was der Unterschied ist, lesen Sie in diesem Beitrag. In dem aktuellen Artikel möchte ich mich mit den Vor- und Nachteilen der sogenannten (garantierten) Leistungsdynamik befassen, die von Verbraucherschützern und vielen Maklern gleichermaßen empfohlen wird.

Diese Art der Dynamik kommt dann zum Tragen, wenn Sie schon berufsunfähig sind und Ihre Rente erhalten. Jedes Jahr wird die Leistung damit um einen fest vereinbarten Prozentsatz garantiert erhöht. Damit soll die Inflation, also der Wertverlust des Geldes, ausgeglichen werden. Besonders bei länger andauernden Krankheiten und Unfallfolgen hört sich das schon einmal sehr sinnvoll an.

Wahrscheinlich wird diese Klausel auch deswegen gerne von Verbraucherschützern und vielen Versicherungsmaklern als obligatorisch angesehen. Was ich an dieser Stelle jedoch nicht verschweigen möchte ist, dass Sie natürlich für diese Option auch einen (nicht unerheblichen) Mehrbeitrag zahlen müssen.

Auch deswegen sollte man sich doch einmal genauer mit der Leistungsdynamik auseinandersetzen und ihre Sinnhaftigkeit überprüfen. Das tun wir jetzt auch.

In meiner Berechnung gebe ich vor Kaufmännischer Angestellter mit kfm. Ausbildung zu sein und mehr als 75% Anteil an Bürotätigkeit zu haben. Ohne Leistungsdynamik zahle ich dann für 1.000,- Euro Rente und einer Laufzeit bis zum 67. Lebensjahr einen Beitrag in Höhe von 50,15 Euro im Monat (Tarifbeitrag 64,30 Euro).

Nun rechne ich das gleiche Beispiel einmal mit einer garantierten Erhöhung im Leistungsfall von 2% (da dies der durchschnittlichen Inflation sehr nahe kommt). Damit springt der zu zahlende Beitrag schon auf 56,70 Euro und der garantierte Tarifbeitrag auf 72,70 Euro. Für diesen Mehrbeitrag von über 10% erhalte ich also im Leistungsfall ab dem zweiten Jahr 2% mehr Rente.

Und was bringt sie?

Ab wann sich die Leistungsdynamik wirklich auszahlt

Jetzt drehe ich den Spieß doch einmal um und berechne, wie viel Rente ich von vornherein versichern kann, wenn ich von Beginn an den erhöhten Beitrag bezahle. Und anstelle meiner 1.000,- Euro bekomme ich dann 1.137,10 Euro versichert – ab dem ersten Monat im Falle einer Berufsunfähigkeit.

Und wenn ich jetzt ein bisschen rechne, komme ich zu dem (überraschenden) Ergebnis, dass ich erst ab dem 7. Jahr Leistung mit der Leistungsdynamik von 2 % über die 1.137,10 Euro springe. In Summe habe ich zu diesem Zeitpunkt aber immer noch weniger Rente erhalten.

Erst nach insgesamt 14 Jahren erhalte ich insgesamt bei beiden Varianten das Gleiche. Ab dem 15. Jahr Berufsunfähigkeit fahre ich mit dem Modell mit Leistungsdynamik besser.

Mit anderen Worten: In den allermeisten BU-Fällen bringt diese Option überhaupt keinen Vorteil, denn die durchschnittliche Leistungsdauer einer Berufsunfähigkeit beträgt (je nach Quelle) zwischen 5–7 Jahren.

Welche Alternative gibt es?

Mehr Flexibilität durch kluge Kombinationen und Absicherungsstrategien

Eine BU-Versicherung läuft nicht selten über einen Zeitraum von 30–40 Jahren, insbesondere wenn Sie der Empfehlung folgen und sich bzw. Ihre Kinder schon als Schüler versichern (warum das meine Empfehlung ist?). Sollte also kurz nach Abschluss der Versicherung auch ein dauerhafter Leistungsfall eintreten, sind 15 Jahre schnell erreicht. In diesem Fall ist die Leistungsdynamik natürlich Gold wert. Doch wie realistisch ist tatsächlich dieses Szenario? Möglich ist es aber definitiv!

Eine mögliche Lösung kann es daher sein, wie eben schon beschrieben, von Beginn an auf eine höhere Rente zu setzen. Als nächsten Schritt überlegen Sie zudem, Ihre Altersvorsorge durch eine Beitragsbefreiung im Falle einer BU abzusichern. Damit müssen Sie im Fall eines längeren Ausfalls Ihre Beiträge zur Altersvorsorge nicht mehr aus eigener Tasche zahlen – dieses Geld haben Sie also zusätzlich für den täglichen Bedarf.

Ergänzend sollten Sie auch überlegen, eine Unfallversicherung sowie eine Schwere-Krankheiten-Versicherung abzuschließen, um insbesondere mit einer Einmalleistung notwendige Umbauten oder Anschaffungen sowie medizinische Behandlungen zu finanzieren. Damit lässt sich aber auch ein eventuelles Darlehen für Immobilien tilgen und somit wieder eine Kostenreduzierung schaffen.

Absicherung ist keine Einbahnstraße

Individuelle Entscheidungen statt Standardlösungen

Entscheidend ist jedenfalls immer, dass Ihre Absicherung auch individuell auf Sie zugeschnitten ist. Wenn Sie es selbst für sehr wahrscheinlich halten, im Falle einer Berufsunfähigkeit über 15 Jahre auszuscheiden, ist eine Leistungsdynamik sinnvoll. Sind Sie der Meinung, Sie hätten gerne von Beginn an eine höhere Leistung und/oder Sie möchten Ihre Absicherung sinnvoll durch eine Unfall- und Schwere-Krankheiten-Versicherung ergänzen, ist es auch überhaupt nicht falsch, eine solche Dynamik außen vor zu lassen.

Ganz egal, von wem Sie sich beraten lassen – es gibt einzig und allein eine einzige Person, die diese Wahl für Sie treffen kann: Das sind SIE.

Darum ist das A und O ganz klar: Sie brauchen einen Berater, der Sie aufklärt und fragt, anstatt solche wichtigen Entscheidungen über Ihren Kopf hinweg zu treffen.